Los tipos de interés de la hipoteca inversa duplican los del crédito para comprar casa, avisa la OCU

Foto: BigStock

Jueves 22 de diciembre de 2022

ACTUALIZADO : Jueves 21 de marzo de 2024 a las 16:31 H

9 minutos

Este préstamo genera deudas elevadas de difícil devolución, según un estudio de los consumidores

Hipoteca inversa: convertir la vivienda en renta y que paguen los herederos

Hipoteca inversa, nuda propiedad y renta vitalicia inmobiliaria: en qué se diferencian

La pensión de jubilación supone el ingreso principal y casi único para una gran mayoría de españoles, y al menos el 30% de los jubilados necesita un complemento de ingresos para mantener un nivel de vida digno, según los datos socioeconómicos y demográficos recogidos por la Organización de Consumidores y Usuarios (OCU @consumidores) y publicados en el Estudio sobre la protección de los mayores ante productos tipo hipoteca inversa y similares, donde analiza las fórmulas de obtención de ingresos en la jubilación a partir de la vivienda.

El estudio, para el que se ha realizado una encuesta a más de 2.000 personas de 55 o más años, jubiladas o próximas a la jubilación, "corrobora que existe una clara necesidad de liquidez durante la jubilación, y al mismo tiempo cerca del 88% de los jubilados son propietarios de su vivienda, bien en el que se concentra el patrimonio de los hogares españoles mayoritariamente. El 37% de los españoles de 55 o más años describe la situación económica de su hogar como difícil o muy difícil. La mitad de los españoles de 55 años y más no pudo ahorrar nada durante ningún mes a lo largo del último año".

Ahora bien, ¿es la hipoteca inversa un producto adecuado? Las conclusiones del informe muestran que, "respecto del valor medio de una vivienda, la cantidad que puede obtenerse de la entidad financiera no es suficiente para resolver las necesidades expresadas. Y, sin embargo, la deuda que se genera crece con los años y puede multiplicar el importe de la suma recibida. En los test realizados por OCU se observó que los tipos de interés aplicables a la hipoteca inversa eran del doble de los aplicados por las entidades financieras a las hipotecas para compra de vivienda".

En consecuencia, advierten de que, en la situación actual, la hipoteca inversa solo aporta liquidez suficiente a quien es propietario de un inmueble de gran valor.

"Sumas insuficientes y para edades avanzadas"

En las ofertas analizadas por la OCU, "las condiciones ofrecidas por las entidades no satisfacen, en general, las necesidades de las personas mayores propietarias. Para los valores medios de la vivienda en España, estos productos ofertan sumas insuficientes y algunas entidades solo lo ofrecen cuando el propietario tiene una edad avanzada (más allá de 70 años). Por otro lado, la hipótesis de fondo de que el precio de la vivienda dada en garantía siempre aumenta de valor con los años, no es cierta, tal y como se ha visto en años recientes en nuestro país", ha resaltado Miryam Vivar, de OCU, durante la presentación del estudio en Madrid.

La hipoteca inversa no está muy generalizada en España y no genera, por el momento, una gran conflictividad. Muchas de las consultas se realizan por herederos que se encuentran ante hechos consumados y se preguntan si la contratación de la hipoteca fue correcta. Otras son peticiones de información más genéricas sobre el posible interés de contratar este tipo de productos.

Precisamente, Bibiana Medialdea, directora general de Consumo, quien ha intervenido en la presentación del informe, ha señalado que se trata de "un producto que aún no ha generado mucha problemática, pero que tiene todos los elementos para generarla, motivo por el cual, desde el Gobierno, tenemos que dar un paso adelante, en la línea de desarrollar una protección reforzada para las personas mayores". Asegura que se trata de un caso de consumo de especial vulnerabilidad para los mayores, y por ello tienen derecho a especial protección por parte de los gobiernos y las instituciones y las propias empresas. "Tenemos que desarrollar los elementos concretos que van a proteger a estas personas en situaciones de especial vulnerabilidad de consumo", ha advertido Medialdea.

Producto financiero caro, complejo y minoritario

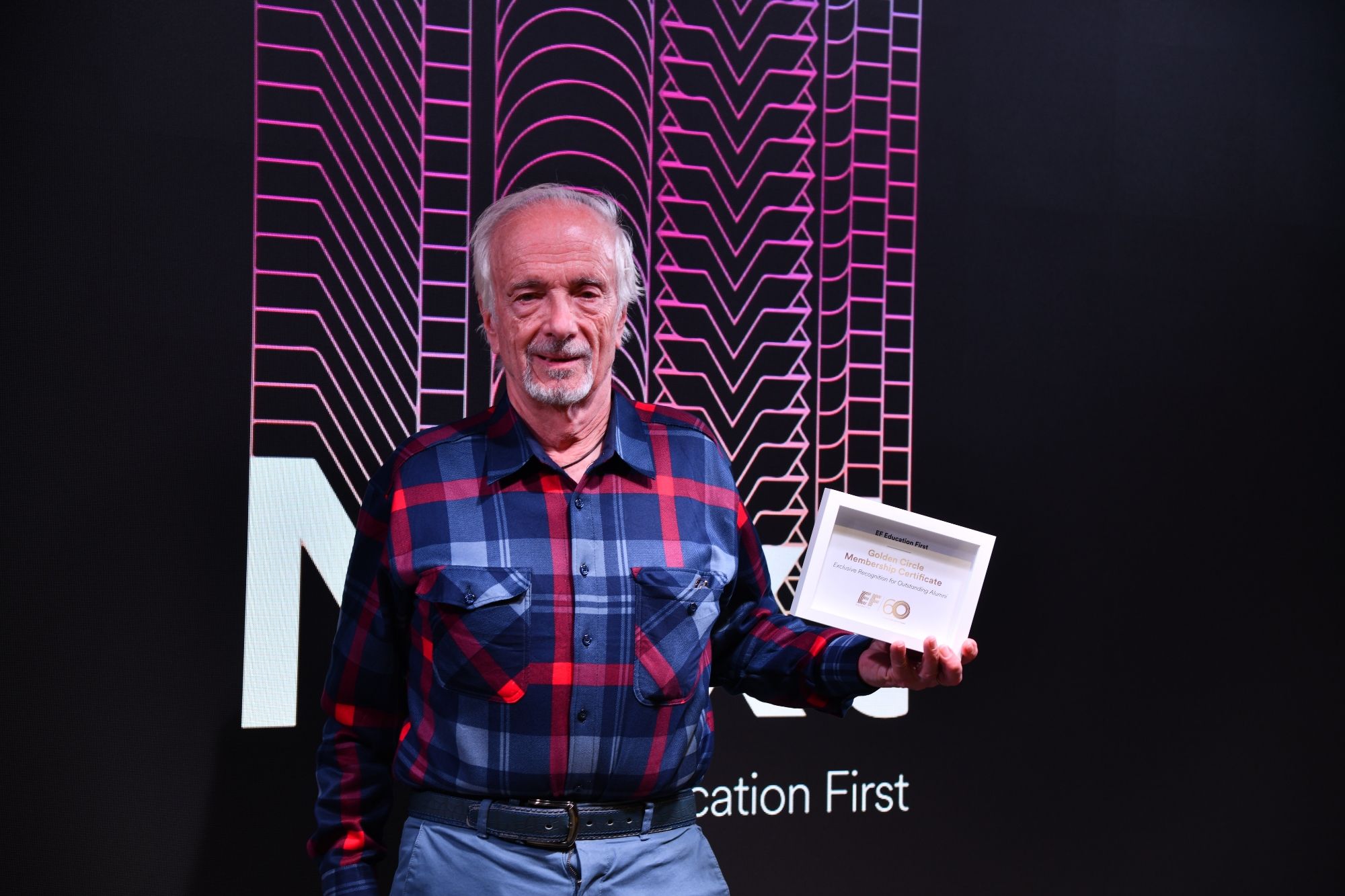

En la posterior mesa de debate, han participado Santos González, presidente de la Asociación Hipotecaria Española (AHE); Miryam Vivar, del Departamento de Comunicación y Relaciones institucionales de OCU; Rafael Fernández Cañas, en representación de 65YMÁS; y Javier García Pérez, miembro de la junta directiva de la Plataforma de Mayores y Pensionistas (PMP), para analizar la problemática alrededor de la comercialización de la hipoteca inversa.

Rafael Fernández Cañas, director de Relaciones Institucionales de 65YMÁS, ha compartido lo que los lectores y lectoras nos trasmiten a través de las 10.000 cartas a la directora que recibimos cada año y las conclusiones obtenidas a través de las informaciones de la Redacción. "La hipoteca inversa sigue siendo un producto financiero complejo y minoritario, que puede definirse como el de las 5D, es decir, desconocimiento, desinformación, desconfianza, desafección y desinterés. Desconocimiento, porque precisamente los lectores nos preguntan qué son las hipotecas inversas: el 67% (dos tercios) de los españoles desconoce qué es una hipoteca inversa, de los cuales, el 58% son, precisamente, personas mayores. Desinformación porque, de los que las conocen, la mitad dice que les falta información y transparencia. Es cierto que la otra mitad de quienes sí conocen este préstamo lo ven como una buena opción para obtener ingresos", ha detallado.

Otro problema de este préstamo tiene que ver con la desafección, porque "los mayores se sienten maltratados por las entidades financieras y aseguradoras, quizás porque persisten los recuerdos de los abusos de la última década, desde las preferentes, los desahucios, las tarjetas revolving, las cláusulas hipotecarias abusivas, hasta los cierres de oficinas, el trato recibido en las sucursales o los problemas para operar en cajeros o en internet. Y todo eso, lleva finalmente también al desinterés por este producto financiero, al que temen y que consideran poco atractivo por los altos intereses (el doble que una hipoteca normal a tipo fijo y además a interés compuesto), por el escaso porcentaje de préstamo sobre el valor del inmueble (un tercio como máximo, aunque la media no alcanza el 18%), y por el miedo que les produce encontrarse con consecuencias ocultas, perder su casa y quedarse en la calle, o trasladar un problema a sus herederos", ha enfatizado el director de Relaciones Institucionales de 65YMÁS.

Dos ejemplos de préstamo

Para un valor de tasación de la vivienda de 140.000 euros, la suma que se ofrece a una mujer con muchos años de esperanza de vida no es elevada y difícilmente satisfará sus necesidades económicas, aseguran los expertos de la OCU:

Una segunda oferta, para un hombre soltero de 75 años con una vivienda de un valor de 200.000 euros ubicada en Madrid. Para la modalidad de renta mensual, percibiría 261 euros mensuales durante 25 años de plazo máximo de abono, o bien 241 euros durante 26 años. En la modalidad mixta (cobrar parte al principio, parte en renta mensual), sería un abono de 24.850 euros al inicio y una renta mensual de 72 euros durante un máximo de 26 años:

Consejos antes de contratar

- No sirve cualquier producto. Es decir, en aras de obtener liquidez no puede caerse en situaciones que impliquen malvender la propiedad o generar deudas inmensas a los herederos, aunque la deuda se pague con los bienes de la herencia, advierte la OCU.

- Falta oferta y sobran gastos. La hipoteca inversa no es un instrumento que pueda resolver el problema, salvo en casos aislados. Para que la hipoteca inversa fuera un instrumento eficaz, económicamente eficiente e interesante de obtener liquidez tras la jubilación, habría que aumentar la oferta y reducir significativamente los gastos y sobre todo el diferencial de los tipos de interés respecto de las hipotecas para adquisición de vivienda, sostiene el estudio de los consumidores.

- Información y consulta. Las personas interesadas deben informarse con detalle solicitando la información completa que las entidades están obligadas a proporcionar y recibiendo un asesoramiento realmente independiente que valore los pros, las contras y las alternativas para su caso concreto. Aunque dependerá de las circunstancias de cada caso, en general se recomienda contar con el parecer de los herederos antes de contratar, ya que en muchos casos será posible encontrar otras soluciones menos gravosas para todos.

- Los notarios son claves. Estos profesionales deben ser especialmente cuidadosos a la hora de verificar que se han cumplido las prescripciones legales y en particular sobre el asesoramiento independiente.

- Vigilancia de particulares, empresas e instituciones. En un momento en que los mayores acumulan viviendas y los jóvenes no pueden acceder a ellas, sería muy triste que fueran las entidades financieras las que terminen acaparando la propiedad por generar deudas elevadas de difícil devolución, advierten desde la OCU.