Qué es el Wealthtech y cómo puede ayudarte a administrar tu jubilación

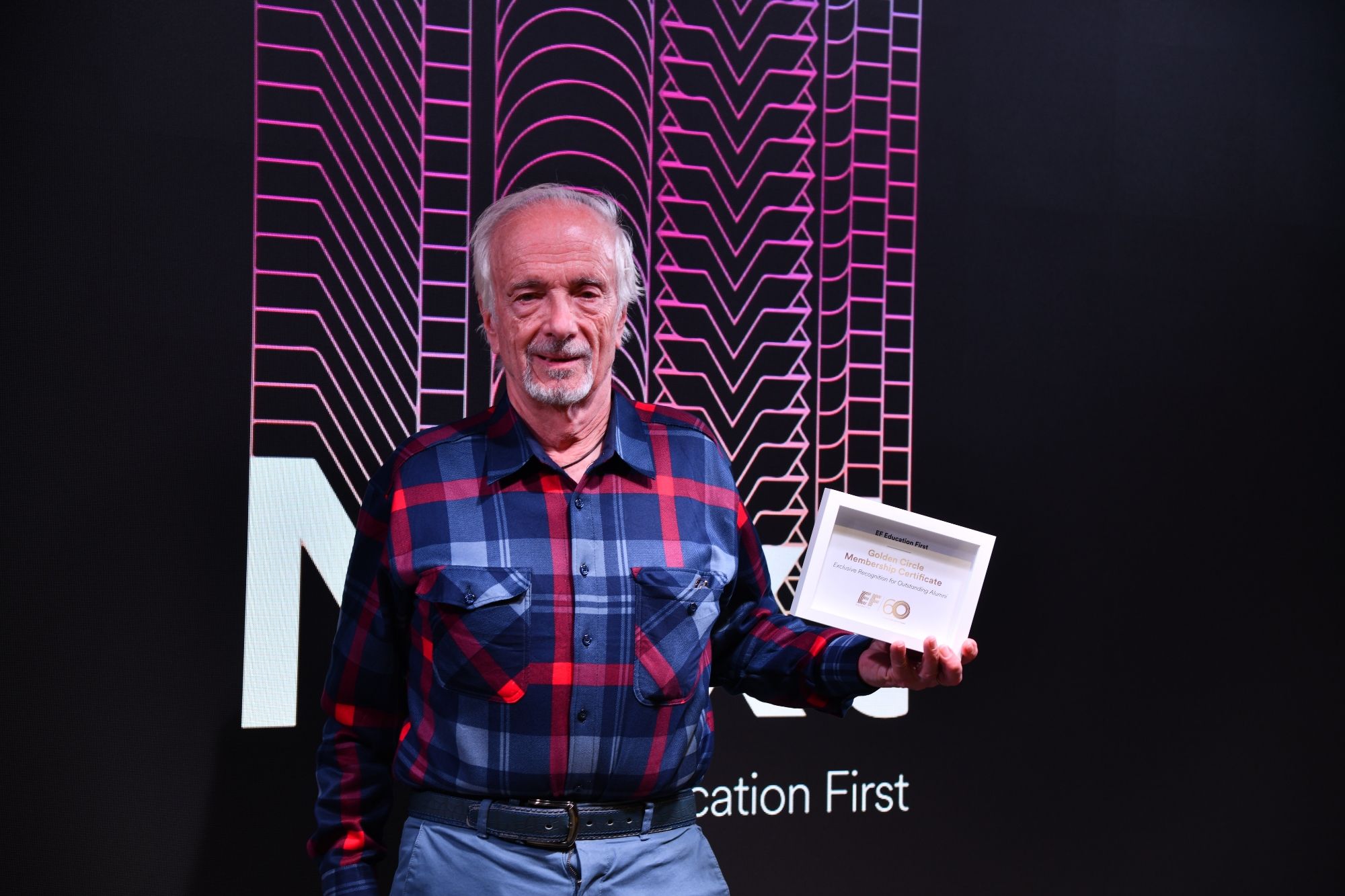

Giorgio SemenzatoFoto: UNSPLASH

Viernes 4 de septiembre de 2020

ACTUALIZADO : Viernes 4 de septiembre de 2020 a las 9:46 H

4 minutos

Foto: UNSPLASH

Viernes 4 de septiembre de 2020

4 minutos

En los últimos años, los términos Fintech o Wealthtech han ganado popularidad poco a poco, a medida que han ido apareciendo nuevas compañías capaces de desarrollar tecnologías innovadoras con las que aportar nuevas soluciones que revolucionen sectores tradicionales como la banca, el negocio de la inversión o el ahorro para la jubilación.

Así, cuando hablamos de Fintech, nos referimos al acrónimo en inglés de Tecnología Financiera, que se utiliza para referirse a aquellas empresas (muchas de ellas fundadas por emprendedores con una visión muy clara sobre cómo sus ideas pueden aportar valor) que mediante el desarrollo de tecnologías avanzadas ofrecen servicios financieros que solucionan viejos problemas del pasado o que directamente detectan necesidades de los consumidores que aún no están satisfechas. Se pueden observar sus aportaciones en segmentos como la banca online, la gestión automatizada de la inversión (roboadvisory), la tecnología de cadena de bloques (blockchain) o el préstamo P2P.

En resumen, el modelo Fintech es el de una compañía muy disruptiva, que ha realizado un gran trabajo en el desarrollo de la experiencia de usuario (UX) y que tiene como objetivo mejorar las condiciones de servicio para los clientes finales al tiempo que reducen los tiempos de gestión y rebajan los costes asociados.

Modelos de inversión y ahorro digitales

Una vez situados en este universo, demos un paso más: ¿qué es el Wealthtech? Pues se trata de una pata de las Fintech, dedicada al desarrollo de tecnologías que permitan mejorar la gestión patrimonial y el proceso de inversión en su conjunto. El principal objetivo de las compañías que trabajan en este espectro consiste en desafiar los paradigmas de la inversión de múltiples maneras: añadiendo más flexibilidad (soluciones personalizadas, sin comisión por cancelación, sin contratos de permanencia), eliminando barreras psicológicas, económicas y educacionales, de manera segura (no dejan de ser compañías cuya actividad está sujeta a regulación financiera) e inteligente, al apostar por modelos 100% digitales, automatizados y orientados a las necesidades del usuario.

Otra de las características que definen el espíritu Wealthtech es la transparencia: son compañías que nacen precisamente para evitar conflictos de interés y que quieren aplicar a los inversores comisiones solo por los servicios que han contratado y por el valor de su patrimonio… una tendencia que hemos visto en los últimos años en otros sectores económicos, como por ejemplo en las compañías de telecomunicaciones, ¿les suena?

Menos comisiones y productos fáciles de entender

Con frecuencia, estos esfuerzos se han traducido (y en Finizens nos incluimos) en compañías cuya misión es poner al alcance del inversor minorista una gestión de las inversiones que durante años ha estado restringido a aquellos clientes del banco con mayor patrimonio y disposición a pagar altas comisiones a cambio de estos servicios exclusivos. Y lo hacen (lo hacemos) de una manera que puede ser sencilla de entender, con comisiones sensiblemente más bajas de las que aplicaría una banca privada o un banco tradicional y con rentabilidades más elevadas a lo largo del tiempo.

Todos estos son aspectos importantes para todos los inversores minoristas, y cobran todavía más relevancia a medida que vas cumpliendo años y tus necesidades se van centrando cada vez más en preservar lo que ya tienes y, por qué no, seguir haciendo crecer tu patrimonio para administrar tus necesidades después de la jubilación. No debemos olvidar que hoy en día la esperanza de vida media en España es de 83 años. Eso son casi 20 años desde el momento de jubilación. ¿Por qué no seguir administrando sabiamente el capital, pongamos, de su plan de pensiones, para tener un retiro de calidad?

Esa es una de las necesidades en las que una Wealthtech puede aportar una solución, al poner a disposición de los mayores productos fáciles de entender, con comisiones bajas, con control sobre el riesgo asumido por cada inversión y, sobre todo, que aumenten la rentabilidad. Y, además, que se puedan contratar, ajustar y traspasar tu fondo de inversión o fondo de pensiones con tan solo un click, sin impacto fiscal ni necesidad de pasar por la oficina del banco. Esa es la revolución que compañías como Finizens ponemos a disposición de los ciudadanos de todas las edades para que salvaguarden su jubilación.

Giorgio Semenzato es CEO y cofundador de Finizens (@finizens)